关注行业发展,关注技术创新

关注行业发展,关注技术创新

关注行业发展,关注技术创新

关注行业发展,关注技术创新国内LED行业主要上市公司:目前国内LED行业主要上市公司有国星光电(002449)、聚灿光电(300708)、乾照光电(300102)、三安光电(600703)、万润科技(002654)、木林森(002745)、雷曼光电(300162)、瑞丰光电(300241)、艾比森(300389)、久量股份(300808)等。

本文核心数据:中国LED芯片行业竞争格局、中国LED封装行业主要企业对比、中国LED通用照明行业竞争层次、中国LED行业市场集中情况、中国LED行业生产企业分布

市场竞争格局:呈金字塔形分布

——上游芯片市场较为集中

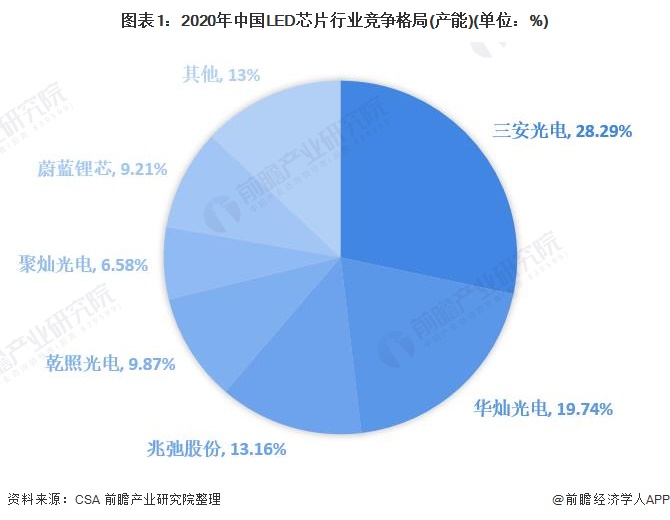

LED上游芯片市场被掌握核心技术、拥有较多自主知识产权和知名品牌、竞争力强、产业布局合理的龙头企业所占领,市场集中度较高。根据CSA数据显示,2020年中国LED芯片竞争格局中,三安光电占比28.29%,位居首位;其次华灿光电占比19.74%。TOP3合计占比超过整体规模的60%;TOP6合计占比超过80%。

——中游LED封装市场格局初定

目前我国LED 封装行业格局初定,近年来LED封装行业由于产能扩张经历了价格战后,部分中小厂商被淘汰,行业集中度逐渐提高,行业整合趋于完成。目前国内LED封装行业主要厂商有聚飞光电、芯瑞达、木林森、国星光电、瑞丰光电、万润科技、穗晶光电等。

——下游应用市场格局分散

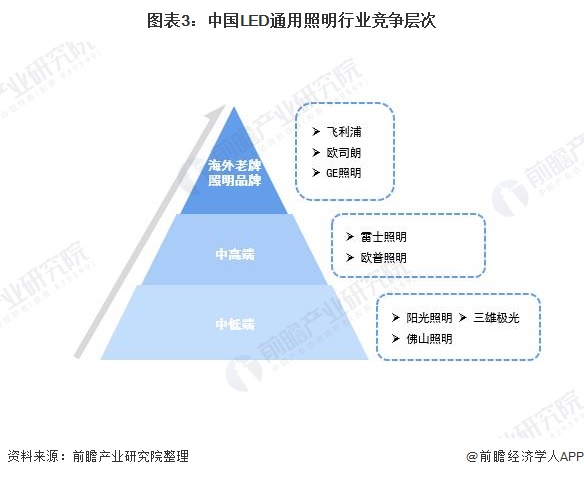

LED下游应用领域涵盖通用照明、景观照明、显示、背光、汽车、信号等领域,行业进入门槛低,市场竞争较为激烈,市场集中度较低。其中,通用照明是LED应用最广泛的领域。从LED通用照明市场竞争格局来看,目前LED通用照明领域主要分为三大派系:海外照明品牌、国内一线品牌、国内其他品牌。其中海外老牌照明品牌的主要优势在于高端产品的研发能力以及多年的品牌影响力;国内一线品牌的优势在于国内广泛的销售网络和品牌影响力;而国内其他品牌的优势在于制造能力。

——行业整体竞争格局呈金字塔分布

总体来看,LED产业链各环节参与企业数量与市场集中情况呈金字塔型分布。上游衬底制作、外延生长和芯片制造具有技术和资本密集的特点,参与竞争的企业数量相对较少,企业资源比较集中;中游LED封装环节具有技术与劳动密集型特点,参与企业数量较多,近年来LED封装行业由于产能扩张经历了价格战后,部分中小厂商被淘汰,行业集中度逐渐提高;下游应用的进入门槛相对较低,劳动密集的特点更为突出,参与其中的企业数量最多,行业集中度较低,竞争激烈。

区域竞争格局:集中于珠三角、长三角

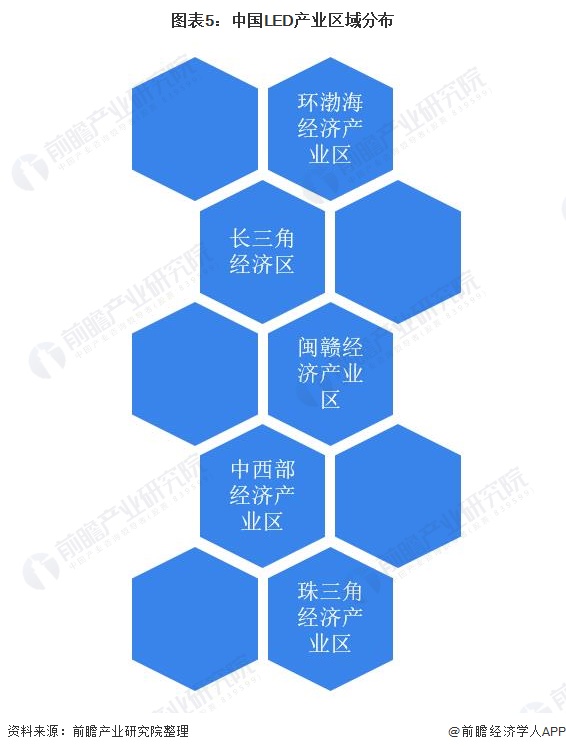

中国的LED产业可以划分为长三角经济区,环渤海经济产业区,珠三角经济产业区,闽赣经济产业区和中西部经济产业区五大主要经济产业区。从区域分布情况来看,珠三角和长三角是国内LED产业最为集中的地区,上中下游产业链比较完整,集中了全国80%以上的相关企业,也是国内LED产业发展最快的区域,产业综合优势比较明显,与LED有关的设备及原材料供应商纷纷在这两个区域落户。

根据企查猫数据显示,从中国LED行业企业分布图中可以看出,目前中国LED行业主要聚集在长三角、珠三角地区,具体集中省份为广东、江苏省、浙江省和福建省等。

以上数据参考前瞻产业研究院《中国LED行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

来源:前瞻产业研究院